Ип принимает на работу сотрудника. Как ИП лучше оформить работников? Изучить информацию о трудовых отношениях

Пока ИП остаётся сам себе командиром, вопрос как оформить отношения с работниками для него неактуален. Но с появлением первого сотрудника картина резко меняется. Трудовые или гражданско-правовые отношения с физическими лицами добавляют предпринимателю затрат и головной боли. Но если того требует логика развития бизнеса, приходится относиться к этим сложностям как к неизбежному злу.

Может ли ИП нанимать работников

Да, может. Это одна из составляющих его особого статуса, которым он наделяется в момент государственной регистрации предпринимательской деятельности. Нанимать работников он не обязан, вправе обходиться и своими силами. Но если возникает потребность в помощниках, право их привлечь у него есть, и он обязан оформить их в соответствии с требованиями закона, как только они появляются.

Есть ли ограничения по количеству работников

Ограничения по численности работников для ИП законом не предусмотрены. Но они есть применительно к используемой им системе налогообложения. Если он применяет упрощённую систему налогообложения (УСН) или платит единый налог на вменённый доход (ЕНВД), среднесписочная численность работников по итогам отчётного периода, который составляет год для УСН и квартал для ЕНВД, не должна превышать ста человек. Как только она выйдет за эту планку, право на применение соответствующего налогового режима будет утрачено.

Для ИП, применяющих патентную систему налогообложения (ПСН), среднесписочная численность работников ограничена пятнадцатью.

Если ИП одновременно по разным видам деятельности использует несколько налоговых режимов, например, УСН или ЕНВД и ПСН, для сохранения права применять их и дальше его среднесписочная численность работников не должна превышать 100 человек, а по виду деятельности, на который приобретён патент - 15.

Некий ИП одновременно занимался организацией пассажирских перевозок (ЕНВД) и экскурсионным обслуживанием (ПСН). По итогам очередного квартала среднесписочная численность его работников составила 110 человек, из них в экскурсионном обслуживании было задействованы 12. После этого право на применение ЕНВД он потерял, а на ПСН сохранил.

ИП может иметь сколько угодно работников, но с оглядкой на ограничения для применяемого налогового режима

Как считать среднесписочную численность работников

При подсчёте среднего количества работников учитываются:

- штатные сотрудники;

- внешние совместители;

- те, с кем ИП заключил гражданско-правовой договор.

Штатные работники, находящиеся на больничном, в очередном, внеочередном, учебном отпуске, отпуске без содержания или числящиеся в прогульщиках, учитываются тоже.

Не учитываются при этом такие категории работников:

- в отпуске по уходу за ребёнком до полутора лет;

- в отпуске по беременности и родам;

- в отпуске по уходу за новорождённым, усыновлённым прямо из роддома;

- сам ИП.

Предпринимателю принадлежит бюро переводов. Кроме него самого, в нём работают три штатных менеджера по трудовым договорам на полную ставку, бухгалтер на полставки по совместительству и десять переводчиков по гражданско-правовым договорам. Ещё два менеджера числятся в штате, но находятся в отпуске по уходу за ребёнком. Всего получается 16 человек, из них два не в счёт по причине отпуска по уходу за ребёнком. Итого среднесписочная численность работников равна 14. Лимит в 15 человек, таким образом, не превышен, право на применение ПСН сохраняется. А вот если одна из менеджеров выйдет из отпуска по уходу за ребёнком, предпринимателю придётся либо кого-то уволить, либо сменить налоговый режим, например, перейти на УСН или общую систему.

Регистрация ИП как работодателя в Пенсионном фонде и Фонде социального страхования

С наймом первого работника или заключением с ним гражданско-правового договора у работодателя возникает обязанность по уплате за них отчислений во внебюджетные фонды. Из этого вытекает необходимость его регистрации в качестве работодателя в Пенсионном фонде (ПФР) и Фонде социального страхования (ФСС).

ИП-работодатель должен зарегистрироваться в Пенсионном фонде

Регистрация в обоих фондах в качестве страхователя производится один раз. Каждый новый договор с очередным работником туда относить не нужно.

Если ИП уволит всех работников, у него есть два варианта:

- сняться с учёта в фондах и встать повторно после нового найма персонала;

- продолжать подавать в фонды нулевую отчётность.

Регистрация как работодателя в ПФР

Зарегистрироваться в качестве страхователя в ПФР предприниматель должен в течение месяца после заключения трудового договора или десяти дней, если договор гражданско-правовой.

В отделение фонда по месту жительства ИП подаёт:

- копию паспорта (первый разворот и сведения о регистрации);

- копию свидетельства о присвоении ИНН;

- копию свидетельства о регистрации или листа записи ЕГРИП;

- копии договоров с работниками.

Полученные документы ПФР обработает в течение трёх дней.

При просрочке до трёх месяцев ИП грозит штраф пять тысяч рублей, при большей - от 10 тыс. рублей до 10% его фонда оплаты труда, но не меньше 20 тыс. рублей.

Регистрация как работодателя в ФСС

На регистрацию в ФСС ИП отводится месяц после заключения первого трудового договора или гражданско-правового договора, условиями которого предусмотрено обязательство предпринимателя делать взносы на травматизм и профзаболевания.

Регистрация в Фонде социального страхования нужна ИП не всегда

Для этого он должен обратиться в отделение фонда по месту своей прописки и представить:

- заявление установленной формы;

- паспорт и копии страниц с отметками (первый разворот и место жительства);

- договоры с работниками и их копии;

- трудовые книжки работников и их копии (только работников, с которыми заключён трудовой договор).

Обработка документов займёт три дня. Затем ИП получит регистрационный номер и расчёт по взносам.

Санкции за несвоевременную регистрацию те же, что и для ПФР. Если ИП не зарегистрировался вовремя в обоих фондах, штраф он заплатит дважды.

Как официально оформить работников в штат

К ИП работник нанимается по той же процедуре, что и при трудоустройстве в компанию:

- Соискатель подаёт заявление о приёме на работу.

- Вместе с заявлением предъявляет необходимые документы.

- До подписания работник под роспись знакомится с локальными нормативными актами работодателя.

- С работником заключается трудовой договор.

- ИП издаёт приказ о приёме на работу.

- В трудовой книжке работника на основании приказа делается соответствующая запись.

- Работник приступает к исполнению обязанностей с обозначенного в заявлении, приказе, договоре и трудовой книжке дня.

После заключения трудового договора трудовая книжка работника хранится у ИП

Заявление о приёме на работу пишется в произвольной форме. Но обязательно должно содержать:

- наименование работодателя;

- Ф. И. О. работника;

- просьбу о приёме на работу;

- наименование должности;

- дату написания;

- личную подпись работника.

Поскольку в роли руководителя организации выступает сам ИП, отдельно указывать Ф. И. О. и должность первого лица компании не нужно.

Иванову Ивану Ивановичу

от Петрова Петра Петровича

заявление.

Прошу принять меня на работу на должность бухгалтера с 10.03.2018.

Перечень документов, предъявляемых соискателем при заключении трудового договора, содержит ст. 65 Трудового кодекса (ТК) РФ. Он включает:

- паспорт работника или заменяющий его документ;

- трудовую книжку, кроме случаев, когда у кандидата её нет или он ;

- СНИЛС, если есть;

- документ об образовании, если его наличие входит в число квалификационных требований для конкретной должности;

- военный билет или приписное свидетельство для военнообязанных;

- справку о несудимости - только если наличие судимости по закону служит препятствием для трудоустройства на конкретную должность;

- справку из наркодиспансера - только при оформлении на должности, принимать на которые нельзя людей, имеющих проблемы с наркотиками и другими психоактивными веществами;

- другие документы, предусмотренные федеральным законодательством для конкретных случаев.

Документы об образовании нужны только тогда, когда это требуется по должности сотрудника

Этот список по закону исчерпывающий, не предусмотренные им документы требовать от соискателя нельзя.

На практике справки о несудимости и из наркодиспансера требуются при трудоустройстве на госслужбу или, например, в учреждения системы образования. Применительно к частному бизнесу они чаще всего не нужны.

Ознакомление работника под роспись с локальными актами

Ч. 2 ст. 22 ТК РФ обязывает работодателей, включая ИП, ознакомить работников под роспись со всеми локальными нормативными актами, имеющими отношение к их работе. А ч. 3 ст. 68 ТК РФ обязывает сделать это перед заключением трудового договора.

Особо в ч. 3 ст. 68 ТК РФ оговорены правила внутреннего трудового распорядка. В дополнение к ним ИП может ознакомить работника под роспись с любыми документами, с которыми сочтёт нужным: с положениями об оплате труда, об охране труда, о премировании, о командировках, с различными должностными инструкциями, корпоративными стандартами и т. п.

А значит, предпринимателю до того, как заключать первый трудовой договор, нужно подумать, какие локальные акты могут ему понадобиться в свете специфики должностных обязанностей работника, и позаботиться, чтобы работнику было с чем знакомиться и что подписывать до того, как он заключит трудовой договор.

При оформлении работника в штат ИП должен под роспись ознакомить его с документами, касающимися работы

В количестве и характере таких документов закон ИП не ограничивает. Единственное требование - они должны непосредственно касаться трудовой деятельности конкретного работника. И если должность не предполагает поездок в командировки, подписывать положение о них ему ни к чему. Если же впоследствии ситуация изменится, никто не запрещает как разработать и утвердить само положение, так и ознакомить с ним всех, кому положено.

В моей практике был случай, когда фирма, где я работал, больше года обходилась без командировок. Поэтому и положения о них у нас не было за ненадобностью. А потом возникла потребность командировать сотрудника в Москву. Мы оперативно разработали и утвердили положение о командировках, ознакомили с ним под роспись всех сотрудников, которые могли быть туда отправлены. А затем с чистой совестью оформили поездку первого из них.

Порядок ознакомления работника с локальными актами законом не регламентирован. А практика подсказывает четыре варианта:

- Работники расписываются прямо на тексте документа. Но этот вариант нежелателен, даже если штат невелик. Ведь ротацию кадров нигде никто не отменял. Одни люди уходят, другие приходят, и каждый новый работник должен расписаться об ознакомлении с документом.

- Работнику вручается ознакомительный лист, на котором он пишет, что ознакомлен с очередным документом, проставляет дату и подпись. Лист затем подшивается к документу. Вариант считается оптимальным для ИП, малых и средних компаний.

- Для крупных компаний предпочтителен вариант, когда ведётся журнал ознакомления с локальными актами, где делает отметку каждый работник по мере ознакомления с соответствующим документом.

- В трудовой договор включается раздел, где перечисляются все акты, с которыми ознакомлен работник до подписания договора. Вариант хорош всем, кроме двух факторов:

- Работник впоследствии может заявить, что договор перед подписанием читал невнимательно, а с нужным актом по факту ознакомлен не был.

- По мере разработки новых актов, обязательных для ознакомления под роспись действующим работникам, придётся всё равно использовать альтернативные способы.

Заключение трудового договора

На практике в трудовой договор обязательно включаются такие разделы:

- Предмет договора: о чём договариваются стороны, рамки действия их соглашения.

- Права и обязанности сторон.

- Оплата труда (сроки, размеры, надбавки и т. п.).

- Рабочее время и время отдыха.

- Срок действия договора (срочный или бессрочный).

- Льготы, гарантии и компенсации (оплата больничных, отпусков, дополнительные социальные гарантии, не предусмотренные ТК РФ, и др.).

- Заключительные положения (порядок расторжения, продолжения действия, если договор срочный, разрешения споров).

- Адреса, реквизиты и подписи сторон.

При необходимости договор можно дополнить и другими разделами. Например, о материальной ответственности сторон.

Трудовой договор ИП с сотрудником может составляться на типовых или индивидуальных условиях

При составлении трудового договора надо учитывать, что он по закону не должен ухудшать положение работника по сравнению с набором прав и социальных гарантий, положенных ему по ТК. А значит, как бы ни был велик соблазн сэкономить, скажем, на оплате отпускных или больничных или установить более жёсткий, чем в ТК порядок увольнения, включение в трудовой договор соответствующих положений не принесёт работодателю ничего, кроме проблем. Для работника не составит сложности обратиться в суд или трудовую инспекцию и добиться от работодателя соблюдения всех гарантированных законом прав.

Трудовой договор стороны подписывают в двух экземплярах. Один остаётся у ИП, второй - на руках у работника.

В моей практике был случай, когда я помогал ИП составить трудовой договор для продавцов принадлежащего ему магазина. Он настаивал, чтобы в тексте не было упоминания оплаченного отпуска. Я объяснил, что при обращении работника в суд это его всё равно не спасёт, так как для суда в приоритете будут гарантии по ТК, положения работника в сравнении с которым трудовой договор ухудшать не должен. Мы сошлись на том, что в разделе, посвящённом обязательствам работодателя, отделаемся формулировкой в отношении социальных гарантий «в соответствии с ТК РФ».

Практика непредоставления продавцам отпусков была на тот момент широко распространена даже в крупных городах. Заказчик же мой жил в дальневосточном селе, где выбор вакансий, судя по всему, невелик, а люди, знающие свои права и готовые их отстаивать, среди сельских продавцов встречаются нечасто. Хотя везде бывают исключения.

Приём на работу от «А» до «Я» (видео)

Может ли ИП заключать срочный трудовой договор

Право заключать срочный трудовой договор у ИП есть. Если у него не больше 35 работников, а в торговле - 20, других причин для заключения срочного трудового договора ему и не нужно.

Обязательно срочный договор заключается, если:

- нанимаемый работник заменяет временно отсутствующего;

- речь идёт о временных работах продолжительностью меньше двух месяцев;

- сотрудник привлекается для сезонных работ.

Составить срочный трудовой договор с работником поможет образец .

ИП имеет право заключить срочный трудовой договор

Можно ли заключать гражданско-правовой договор с работником

Закон не запрещает предпринимателю заключить с работником гражданско-правовой договор. И зачастую этот вариант предпочтителен для ИП как более выгодный. Ведь в этом случае с него снимается обязательство по оплате отпускных, больничных, выплате гарантий и компенсаций при увольнении, условия расторжения такого договора он волен определять сам без оглядки на ТК. Но всем этим гражданско-правовой договор становится невыгодным работнику, а значит и число желающих трудиться на таких условиях резко поубавится. Впрочем, всё зависит от ситуации на рынке труда в конкретной местности: чем больше предложений работы и «вкуснее» условия, тем и соискатели требовательней.

Если ИП заключает гражданско-правовой договор с работником, его подписание - единственная формальность, нужная для оформления таких отношений. Все остальные излишни. Как и трудовой договор, такое соглашение заключается в двух экземплярах - по одному для каждой стороны.

Но составлять гражданско-правовой договор с работником надо очень осторожно. Есть признаки трудового договора, отличающие его ото всех остальных типов соглашений. И при наличии их в тексте гражданско-правового договора суд может признать его трудовым. К таким признакам относятся:

- наличие трудовой функции - выполнение работы по определённой должности, профессии, квалификации;

- личное выполнение работником обязательств с подчинением трудовому распорядку и дисциплине;

- за выполнение работы сотруднику полагается зарплата.

Слово «зарплата» в гражданско-правовом договоре фигурировать не должно. Вместо него используется «вознаграждение». Нельзя использовать слова «работодатель» и «работник», лучше употреблять «заказчик» и «исполнитель» или «подрядчик».

В московский профсоюзный центр «Защита», специализирующийся на оказании правовой помощи работникам, часто обращаются люди, в гражданско-правовых договорах которых прописывается режим работы, например, с 9:00 до 18:00. Этого достаточно, чтобы суд признал такой договор трудовым и обязал работодателя обеспечить все полагающиеся по ТК «пряники».

Гражданско-правовой договор подразумевает не трудовые, а партнёрские отношения

В моей практике был случай, когда договор со мной был заключён гражданско-правовой, но к нему прилагалась инструкция, один из пунктов которой содержал требование обновлять ленту новостей на протяжении рабочего дня с заданной периодичностью. Когда я указал на это заказчику и объяснил, чем это для него может обернуться, тот предложил мне не говорить об этом никому из коллег, а самому заключить с ним полноценный трудовой договор.

А вот в уже упомянутой истории, когда ИП не хотел прописывать в трудовом договоре с продавцом обязательство предоставить ему оплаченный отпуск, этот предприниматель от варианта гражданско-правового договора, который такой гарантии не предполагает, отказался. Причиной стала как раз невозможность включить в условия режим работы, который у продавца жёстко привязан к графику магазина.

Если между ИП и работником заключён не трудовой, а гражданско-правовой договор, такие отношения не являются трудовыми, они регулируются Гражданским кодексом (ГК) РФ, а не ТК. Но это не отменяет обязательств ИП по уплате за исполнителя по такому договору отчислений в ПФР, а в ряде случаев и в ФСС.

Разница между трудовым и гражданско-правовым договором (таблица)

| Вид договора/Параметры | Трудовой | Гражданско-правовой |

| Отношение работника к правилам внутреннего распорядка. | Подчиняется им в полной мере. | Не подчиняется, обязательство сводятся к выполнению работы, предусмотренной в договоре. |

| Взаимоотношения с работодателем. | Работник выступает подчинённой стороной. | Равноправные. |

| Сроки выплаты зарплаты. | Не реже двух раз в месяц, согласно ТК РФ. | Определяются договором: раз в месяц или чаще, по факту приёма работы или её части и др. |

| Возможность возложения функций штатного сотрудника. | Да. | Нет. |

| Расторжение договора. | Регламентировано ТК РФ. | Определяется условиями самого договора. |

| Гарантии и компенсации. | Как минимум весь набор предусмотренных в ТК РФ. | Только вознаграждение, оговорённое сторонами и закреплённое в тексте. Какие-либо дополнительные выплаты - только если предусмотрены условиями договора. |

Издание приказа о приёме на работу

Приказ о приёме на работу должен содержать:

- наименование работодателя, основные сведения об ИП: Ф. И. О., адрес регистрации, ИНН, контактную информацию. Можно использовать фирменный бланк, если он есть;

- номер и дату:

- наименование документа - приказ;

- Ф. И. О. работника;

- сведения о приёме на работу;

- наименование должности, на которую нанимается работник, и, если применимо, структурного подразделения;

- дату начала трудовых отношений;

- основание для издания приказа - трудовой договор с указанием номера и даты;

- дату;

- подпись ИП с расшифровкой и указанием его статуса - индивидуальный предприниматель;

- отметку об ознакомлении работника с приказом и его личную подпись с расшифровкой.

Приказ можно издать и раньше даты приёма на работу сотрудника или прямо в этот день. А вот позже нельзя.

Подготовить приказ поможет образец .

После издания приказа он даётся на ознакомление работнику, тот, прочитав документ, расписывается под его текстом. В крупных компаниях для подтверждения, что работники ознакомлены с приказами, заводят отдельный журнал, где они расписываются. Для ИП в этом смысла нет, хотя закону не противоречит и такой вариант.

Должен ли ИП вести трудовые книжки работников

ИП принимает, ведёт и хранит трудовые книжки. А значит после приёма работника в штат он должен сделать запись об этом в его трудовой книжке.

Это обязательство распространяется только на работников, с которыми заключается трудовой договор. При заключении гражданско-правового в трудовую книжку ничего писать не надо.

Запись в трудовой книжке делается в таком порядке:

- В первую графу вносится порядковый номер записи. Если он меньше 10, в начале ставится ноль.

- Во вторую в предназначенные для этого разделы вносится дата в формате «дд-мм-гггг».

- При заполнении графы номер три последовательность действий такая:

- Вносится полное наименование ИП.

- С новой строки в скобках - сокращённое наименование.

- С новой строки и с заглавной буквы - сведения о приёме на работу с датой начала трудовых отношений.

- В четвёртую графу вписываются название, дата и номер приказа о приёме на работу.

ИП делает запись в трудовой книжке о приёме на работу

Нужно ли вести личные карточки работников

В 2018 году обязанность вести личные карточки у ИП есть. Они оформляются на основе унифицированной формы Т-2 . Заполнить личную карточку работника поможет образец .

ИП заполняет личные карточки работников

Уведомление о приёме на работу иностранца

О приёме на работу иностранца ИП обязан сообщить в подразделение ГУВМ МВД по месту своей регистрации.

Сделать это надо в течение трёх рабочих дней после заключения трудового или гражданско-правового договора. Иначе предпринимателю грозит штраф от 5 до 7 тыс. рублей.

Отнести уведомление можно лично, отправить по почте или выслать на электронный адрес своего подразделения ГУВМ МВД его сканированную копию.

Бланк уведомления лучше всего скачать на официальном сайте ГУВМ МВД РФ.

Фотогалерея: образцы уведомлений о приёме на работу и увольнении иностранца

ИП обязан уведомить ГУВМ МВД о приёме на работу иностранца установленным образом Уведомления о приёме на работу иностранца заполняются с обеих сторон При увольнении иностранца также подаётся уведомление

Расчёт зарплаты

Размер зарплаты и соотношение её постоянных и переменных составляющих определяет сам ИП, ориентируясь на реалии местного рынка труда в отрасли. До найма первого работника предпринимателю имеет смысл продумать систему оплаты, закрепить её в локальном акте (обычно он называется положением об оплате труда) и утвердить этот акт распоряжением или приказом.

Есть три основных системы оплаты:

- повремённая, когда заработок представляет собой произведение стоимости отработанного дня или часа на количество отработанных за месяц дней или часов;

- сдельная, когда количество произведённых работником единиц продукции или оказанных услуг умножается на их стоимость. К сдельной можно отнести и вариант, когда заработок представляет собой процент от денег, которые работник принёс работодателю: закрытых менеджером по продажам сделок, выручки за дни работы продавца в магазине и т. п.;

- смешанная, когда суммируются заработок за отработанное время и тот, что начисляется на основе достигнутых работником показателей.

Чаще всего и работники, и работодатели признают сдельно-повремённый вариант. Работники даже в депрессивных регионах редко соглашаются трудиться за «голый» процент. Работодатели же заинтересованы в том, чтобы сотрудник зарабатывал свои деньги, а не отсиживал часы на рабочем месте.

Ключевое значение при расчёте повремённой составляющей приобретает табель учёта рабочего времени . Даже если ИП предпочитает не заморачиваться и фиксированную часть зарплаты начисляет просто «за месяц», табель с количеством отработанных дней и часов пригодится на случай проверки или возникновения спорных вопросов с работниками о справедливости оплаты. А при учёте дней отпуска, времени, проведённого на больничном, и его оплаты без этого документа не обойтись. Аналогично при оплате работы в выходные и сверхурочных часов.

Табель учёта рабочего времени - обязательный документ для ИП-работодателя

Зарплата, согласно ТК, должна выдаваться два раза в месяц. Можно и чаще, а вот реже нельзя, даже если на этом настаивает сам работник.

При определении зарплатной политики надо учитывать минимальный размер оплаты труда (МРОТ). Это сумма, меньше которой сотрудник, отработавший месяц на условиях полного рабочего дня, получать не может. С 1 января 2018 года один МРОТ равен 9 489 рублей. Но в отдельных регионах он бывает и выше. В Москве это 18 742 рубля, в Санкт-Петербурге - 17 тыс. рублей, в Подмосковье - 13,75 тыс. рублей, а в Ленинградской области - 11,7 тыс. Работодателям, которые платят меньше МРОТ, грозит штраф от 30 до 70 тыс. рублей, должностным лицам (например, главному бухгалтеру) - от 1 до 20 тыс. рублей.

Зарплату ИП в 2018 году вправе выдавать как наличными, так и безналичным путём, перечисляя её на счета или банковские карты работников. Во втором случае он может воспользоваться зарплатным проектом банка, где у него открыт расчётный счёт. Но это необязательно: достаточно переводить средства по реквизитам, которые предоставят сами сотрудники при заключении трудового договора. Чтобы понять, есть ли смысл связываться с зарплатным проектом, надо изучить тарифы и предложения банка и просчитать, что выгоднее.

Расчётная ведомость используется при переводе зарплаты на карту

Способом выдачи зарплаты определяется и документ, который используется как основание для её начисления и выдачи. Если расчёт производится наличными, используется расчётно-платёжная (зарплатная) ведомость , в которой работник расписывается в получении денег. Она одновременно отражает результаты расчёта зарплаты и служит основанием для её выдачи. При безналичном перечислении используется расчётная ведомость . От зарплатной она отличается тем, что выдавать деньги наличными на её основании нельзя.

Ведение табеля учёта рабочего времени (видео)

Платит ли ИП отпускные и больничные

Перед сотрудниками, с которыми заключены трудовые договоры, ИП имеет те же обязательства, что и юридическое лицо. Это касается и оплаты дней отпуска и временной нетрудоспособности (больничных).

Отпуск сотрудника оформляется в таком порядке:

Если работник трудится у ИП не с начала года, отпуск ему предоставляется на основании его заявления. Подавать его рекомендуется за две недели до начала отпуска.

Индивидуальному предпринимателю

Иванову И. И.

от сварщика Петрова П. П.

заявление.

Прошу предоставить мне очередной отпуск сроком 14 календарных дней с 10.06.2018.

Как составить график отпусков (видео)

Как уволить работника

Если работник хочет уволиться или инициатором увольнения выступает сам ИП, действовать нужно в таком порядке:

- ИП в положенный срок предупреждает работника о предстоящем увольнении или принимает заявление работника, если тот уходит сам. Когда увольняется сам работник, предупредить работодателя об увольнении он должен за две недели, кроме случаев, оговорённых в ТК, когда увольнять нужно в указанный в заявлении срок: в связи с выходом на пенсию, переездом в другой город, по состоянию здоровья и т. п. Если ИП увольняет работника по дисциплинарным причинам (прогул, пьянка, другие нарушения трудовой дисциплины), он обеспечивает доказательную базу: объявляет очередной выговор, составляет акт о прогуле, вызывает врача для освидетельствования пьяного сотрудника и т. п.

- Издаёт приказ об увольнении.

Приказ об увольнении составляется по стандартной форме

- Бухгалтерия рассчитывает выплаты, полагающиеся сотруднику в день увольнения: зарплату за последний отработанный период, компенсацию неиспользованного отпуска, выходное пособие, если оно полагается, возможные удержания, если работник что-то должен, возможные долги перед ним за прежние периоды.

- В трудовой книжке работника делается запись об увольнении.

ИП вносит запись об увольнении в трудовую книжку сотрудника

- В день увольнения работнику выплачиваются все причитающиеся деньги, выдаются на руки трудовая книжка и все документы о его работе, которые он запросит: справки о зарплате, отчислениях в фонды, приказы о приёме на работу, переводах на другие должности, увольнении, пересмотре зарплаты и любые другие документы, где упомянуты его персональные данные или выписки из них, если там идёт речь и о других работниках. Возвращаются ему и документы, находившиеся на хранении у ИП, например, медицинская книжка.

В отличие от юридического лица, ИП при сокращении штата не обязан соблюдать двухмесячный срок предупреждения об увольнении и выплачивать выходное пособие. Когда причиной увольнения становится решение предпринимателя прекратить деятельность, на оповещение об этом персонала закон отводит ему две недели, в то время как юрлицам - два месяца.

Какие налоги и взносы платить

Из начисленной работникам зарплаты ИП удерживает НДФЛ по ставке 13% для резидентов и 30% для нерезидентов. Налог удерживается из начисленной зарплаты, на руки она выдаётся работнику уже за минусом НДФЛ. Это касается и работников, оформленных по трудовым договорам, и тех, с кем ИП заключил гражданско-правовые соглашения.

За работников как по трудовым, так и по гражданско-правовым договорам предприниматели также делают отчисления в ПФР в размере 22% от фонда оплаты труда ИП и на обязательное медицинское страхование - 5,1% от фонда оплаты труда.

Отчисления на будущую пенсию и медицинское страхование ИП делает за всех работников

На социальное страхование взносы платятся по таким тарифам: 2,9% фонда оплаты труда на оплату больничных и декретных и 0,2–8,5% в зависимости от вида деятельности на производственный травматизм и профзаболевания.

Взносы на социальное страхование оплачиваются только за работников, с которыми заключён трудовой договор. За работающих по гражданско-правовому договору - только если их уплата предусмотрена его условиями.

Виды отчётности

После найма первого работника у ИП возникает обязательство сдавать отчётность по всем уплаченным за него налогам и социальным отчислениям, которая включает:

- расчёт 6-НДФЛ - ежеквартально;

- справку 2-НДФЛ на каждого работника - раз в год до 1 апреля, при невозможности удержать НДФЛ - до 1 марта;

- расчёт страховых взносов - ежеквартально;

- СЗВ-М для ПФР - ежемесячно до 15 числа;

- СЗВ-СТАЖ для ПФР - раз в год, в 2018 году за 2017 надо было сдать до 1 марта;

- 4-ФСС по взносам на травматизм и профзаболевания - ежеквартально до 20 числа первого месяца следующего квартала в бумажном виде и до 25 числа в электронном. Электронная отчётность обязательна, если работников больше 25.

Что грозит за неоформление трудовых отношений

Даже если работник трудился без оформления один день, для ИП это чревато штрафом от одной до пяти тысяч рублей и приостановлением деятельности до трёх месяцев.

За неоформленных работников ИП может провести до двух лет за колючей проволокой

Если таких работников набралось много или хотя бы один неофициально работал в течение долгого времени, это чревато уже не административной, а уголовной ответственностью: штрафом от 100 тыс. до 300 тыс. рублей или до двух лет лишения свободы с последующим лишением права на предпринимательскую деятельность.

Порядок оформления отношений с работниками для ИП и юридических лиц почти не отличаются. Однако некоторые послабления у предпринимателей всё же есть.

Не многие предприниматели работают в одиночку. Чаще для развития бизнеса им требуются помощники, которых закон обязывает оформить официально.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Как правильно поступить ИП, принимая на работу сотрудников, что нужно знать и какими законами регламентировать свои действия?

Что говорит закон?

Каждый работодатель по закону обязан официально трудоустраивать наемных работников, независимо от вида предпринимательской деятельности.

Согласно 67 статье Трудового кодекса, в течение трех дней с момента допущения сотрудника к работе работодатель обязан заключить с ним .

В статье 66 ТК делается упоминание об ответственности работодателя за ведение трудовых книжек.

Согласно нормативному акту, предприниматель обязуется внести запись в трудовую книжку по истечении 5 дней с момента вступления в должность. Исключения составляют случаи, когда работник трудоустраивается .

Статья 226 Налогового кодекса гласит, что работодатель обязан делать удержания и перечисления в налоговые службы НДФЛ. А отсутствие официального трудоустройства считается злостным уклонением от уплаты налогов, за что предусматривается уголовная ответственность.

Если предприниматель игнорирует требования законодательства, то ему грозит ответственность:

- административная – штраф в размере 30-50 тысяч рублей или приостановление деятельности сроком до 90 дней;

- уголовная – штраф в размере 100-300 тысяч рублей, принудительные работы сроком до 2 лет, арест сроком до 6 месяцев, лишение свободы сроком до 2 лет;

- налоговая – штрафные санкции от проверяющих служб, размер которых зависит от тяжести нарушения.

Как оформить прием на работу сотрудников ИП?

Заключение трудового договора и официальное трудоустройство сотрудников подразумевает увеличение расходов предпринимателя, но и защищает от штрафных санкций.

Процесс найма у ИП практически не отличается от стандартной процедуры оформления у юридических лиц.

Пошаговая инструкция

Действия ИП при трудоустройстве работников следующие:

- заключение трудового или гражданского договора;

- регистрация в Пенсионном фонде и Фонде социального страхования;

- оформление документов для работника.

Регистрация в государственных органах требуется для дальнейшей уплаты налогов и страховых взносов.

Процедура проводится однократно, при трудоустройстве первого сотрудника. После регистрации предприниматель получает присвоенные ему номера для уплаты налогов. Они не должны совпадать с номерами, присвоенными для внесения собственных ежемесячных налогов.

Сроки достаточно жесткие: в течение 10 дней с момента заключения договора ИП должен зарегистрироваться в фондах медицинского и социального страхования, органах налоговой службы, а в Пенсионном фонде – в течение 1 месяца.

С момента заключения договора предприниматель обязуется предоставить сотруднику соцпакет, в который входит:

- регулярная выплата заработной платы в установленные сроки;

- или при его пропуске;

- выплата компенсаций при увольнении работника по вине работодателя;

- создание безопасных условий труда.

Ознакомление с локальными НПА

При трудоустройстве предприниматель должен ознакомить потенциальных сотрудников с нормативными актами, к которым относятся:

- правила и требования внутреннего распорядка;

- правила сохранности личных данных нанятых работников;

- правила оплаты труда;

- должностная инструкция;

К нормативным актам относятся и другие документы, в которых регламентируются правила работы, трудоустройства, выплаты компенсаций, предоставления отпусков и т.д. Только после ознакомления с ними подписывается трудовой договор.

Документы

Грамотно составленные документы – это важное правило при трудоустройстве сотрудников. Они делают отношения между работодателем и работниками официальными, предоставляют обеим сторонам права и обязывают блюсти законы Трудового кодекса.

Кадровые нюансы

При оформлении сотрудников у предпринимателя могут возникнуть кадровые вопросы.

Например, можно ли не трудоустраивать работника, возможно ли заключение или гражданского договора, как оформить человека, занимающегося коммерческой деятельностью и т.д.

Рассмотрим наиболее важные кадровые нюансы, с которыми сталкиваются многие ИП:

- С соискателями предприниматель может заключить не трудовой, а гражданский договор. При его оформлении не требуется заносить данные в трудовую книжку. Трудовые отношения подкрепляются лишь договором, который ограничивается временными рамками. Он не снимает с работодателя ответственности за выплату заработной платы, но не требует оплачивать отпуска, и выплачивать компенсации (если иное не указано в договоре). Что касается взносов в государственные фонды, то они должны быть сделаны в установленном законом порядке. Гражданский договор может заключаться только при временной работе соискателя, например, когда требуется сделать ремонт в квартире. В остальных случаях такой вид отношений не разрешается.

- Предприниматель может трудоустроить работника, занимающегося коммерческой деятельностью, то есть являющегося ИП. Законодательство РФ не запрещает одновременно заниматься предпринимательской деятельностью и работать по трудовому договору. Оформление происходит в обычном порядке.

- Не трудоустраивать работников с целью уклонения от налогов, нельзя, как и фальсифицировать данные.

Расчет выплат и компенсаций

Размер оклада и возможных надбавок оговаривается при трудоустройстве и указывается в трудовом договоре.

Система оплаты также регулируется предпринимателем самостоятельно, но не противореча законодательству, а точнее, 136 статье Трудового кодекса.

Согласно ей работодатель должен отображать каждый отработанный день в табеле рабочего времени.

Заработная плата

Заработная плата должна выплачиваться два раза в месяц.

За несоблюдение правила предусматривается ответственность:

- компенсация за каждый день задержки заработной платы (1/300 от ставки рефинансирования ЦБ);

- штраф в размере до 5 тысяч рублей или приостановление деятельности сроком до 90 суток.

Любые изменения в окладе или дате выплаты заработной платы должны отображаться в трудовом договоре под роспись сотрудников.

Налоги и отчисления

Индивидуальный предприниматель выступает в качестве налогового агента для своих сотрудников. Он берет на себя обязательства раз в месяц удерживать из заработной платы НДФЛ и делать отчисления в налоговый фонд.

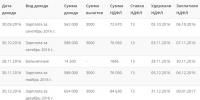

Страховые отчисления в пенсионный фонд делаются в следующем месяце после выдачи заработной платы, но не позднее 15 числа. Ставки за работников составляют, как правило, 30% от размера заработной платы, но могут корректироваться в зависимости от состояния здоровья сотрудника, наличия детей на иждивении, условий труда.

Рассмотрим на примере:

Заработная плата Иванова составила 20 000 рублей. Из них делаются отчисления:

- подоходный налог 13% — 2600 удерживается с заработной платы, на руки работник получает 17 400 рублей;

- в ФСС (3%) – 600 руб.;

- в ФФОМС (5,1%) – 1020 руб.;

- в СЧП (16%) – 3200 руб.;

- в НЧП (6%) – 1200 руб.

Работодатель должен перечислить в пенсионный и страховой фонд за Иванова 6020 рублей.

Важные особенности

- Если сотрудник оформлен по гражданско-правовому договору, то предприниматель не обязан делать страховые взносы, но может это делать по собственной инициативе.

- выплачивается на общих основаниях.

- Предприниматель должен регулярно составлять отчеты о сделанных взносах и отправлять их для ознакомления в социальный и Пенсионный фонд.

Если ваш бизнес растёт, и вести его в одиночку уже сложно, подумайте о найме работников. Прежде чем принять решение, взвесьте все «за» и «против». Работники — это дополнительные затраты и новые обязанности перед государством.

Итак, вы приняли решение и нанимаете первого сотрудника. Последовательность действий будет такой:

- Заключить договор: трудовой или гражданско-правовой.

- Оформить кадровые документы о приёме сотрудника, если заключён трудовой договор. Подробнее о них читайте в статье .

- Зарегистрироваться как работодатель в фонде социального страхования, если наняли сотрудника по трудовому договору. Это нужно сделать один раз — при найме первого сотрудника.

Если нанимаете иностранного сотрудника, нужно учитывать ещё несколько нюансов. Читайте о них в статье .

Какой договор заключить

Вы можете заключить трудовой или гражданско-правовой договор в зависимости от того, какие задачи собираетесь поручить работнику. Определиться с выбором поможет таблица.

|

Что сравнивается |

Трудовой договор | Гражданский договор |

|---|---|---|

| В каких случаях заключают | Работник систематически выполняет работу по определенной должности. Например, продает товар (продавец), охраняет склад (сторож), водит машину (шофёр), ведет учёт (бухгалтер). | Работника нанимают для выполнения конкретной, ограниченной по времени, разовой задачи. Например, для проведения рекламной акции, ремонта офиса, разработки веб-сайта и т.д. |

| Организация работы | Сотрудник выполняет распоряжения руководства по мере их поступления, соблюдает правила внутреннего трудового распорядка и график работы. Он лично выполняет свои рабочие задачи. | Важен результат, а не процесс. Заказчик не вмешивается в работу исполнителя, но может проверять промежуточные и итоговые результаты. Работник может трудиться в любое удобное для него время, если это не влияет на достижение конечного результата. Исполнитель вправе привлекать третьих лиц для выполнения работы. |

| Какими законами регулируется | Трудовым кодексом. | Гражданским кодексом. |

| Запись в трудовой книжке | Есть. | Нет. |

| Какие взносы платить (без учёта льгот) |

|

|

| Какие соц. гарантии обязательно предоставлять сотруднику |

|

Только те, о которых договорились с работником при заключении договора. |

Не нужно оформлять гражданско-правовой договор только для того, чтобы сэкономить и сократить обязательства перед работником. Если по всем признакам ваши отношения с работником похожи на трудовые — заключайте трудовой договор.

Замена одного договора на другой может привести к неприятым последствиям. Например, контролирующие органы или сам работник обратятся в суд, где признают гражданско-правовой договор трудовым. Это приведёт к доначислению взносов, уплате штрафов, выполнению требований трудового законодательства (зарплата, отпуска и т.д.). Поэтому при выборе договора отталкивайтесь от роли работника в вашем бизнесе: какие у него обязанности, надо ли ему регулярно присутствовать в офисе и соблюдать график, можете ли вы назвать конечный результат его работы. Определившись с этим, вы правильно выберете тип договора.

Оформите кадровые документы при найме по трудовому договору

Подробно об оформлении кадровых документов мы написали в отдельной статье .

Шаг 1. Получите от сотрудника документы:

- Паспорт или другой документ, удостоверяющий личность.

- Трудовую книжку. Она не нужна, если сотрудник устраивается к вам по совместительству.

- Свидетельство государственного пенсионного страхования — СНИЛС.

- Документы воинского учёта — военный билет у военнообязанных и удостоверение у призывников.

- Документ об образовании, квалификации или наличии специальных знаний — если работа требует специальных знаний или подготовки. Например, у водителя должны быть права, а у врача — диплом о медицинском образовании.

Если сотрудник устраивается на работу впервые, оформите для него трудовую книжку и СНИЛС.

Медицинский полис ОМС сотрудник оформляет самостоятельно в соответствии с законом № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» .

Шаг 2. Попросите заявление о приёме на работу. Э то не обязательно, но на практике используется почти всегда.

Шаг 3. Оформите и подпишите трудовой договор. При его составлении сверяйтесь состатьёй 57 Трудового кодекса или используйте . Трудовой договор оформите в двух экземплярах: один остаётся у работника, второй — у вас. В конце договора сделайте запись: «Экземпляр трудового договора получил» /подпись, расшифровка/».

Шаг 4. Ознакомьте работника с локальными актами, если они есть. Это должностные инструкции, правила внутреннего трудового распорядка, положения об охране труда, коммерческой тайне и другие акты. Можете отказаться от оформления актов и включить всё в трудовой договор по типовой форме.

Шаг 5. Оформите приказ о приёме на работу. Дата приказа не может быть раньше даты заключения трудового договора. С приказом ознакомьте работника под роспись.

Шаг 6. Оформите личную карточку работника. Удобнее распечатать её на тонком картоне или плотной бумаге.

Шаг 7. Сделайте запись в трудовой книжке в течение недели со дня заключения трудового договора.

Сообщите в ФСС о найме первого сотрудника

С 2017 года ИП сообщает о найме первого сотрудника только в ФСС. Это нужно сделать в двух случаях:

- Работник нанят по трудовому договору.

- Работник нанят по гражданско-правовому договору, в котором предусмотрены взносы на травматизм.

Зарегистрироваться в ФСС нужно в течение 30 календарных дней после оформления договора. Если не успеть, грозит штраф: 5 000 рублей до 90 дней просрочки, дольше — 10 000 рублей. Порядок регистрации в ФСС утверждён регламентом . Для регистрации понадобятся:

- копия вашего паспорта

- трудовые книжки работников

- гражданско-правовые договоры с работниками, если в них предусмотрены взносы на травматизм.

Как было раньше?

До 2017 года ИП сообщали о найме работников в ПФР и ФСС. В 2017 году взносы перешли под контроль налоговой, и пенсионный фонд перестал регистрировать ИП-работодателей. Единственное, что не перешло под контроль налоговой, — взносы на «травматизм». Их по-прежнему платят в фонд социального страхования. Поэтому только туда нужно сообщать о найме сотрудника.

Почему не нужно сообщать налоговой о найме работника?

Об этом сказала сама налоговая в письме . Она узнает о том, что у ИП появились сотрудники, из квартальной отчётности по взносам.

Регистрационный номер в ПФР

- Если вы зарегистрировались как работодатель до 2017 года, у вас есть два рег.номера в ПФР: для ИП и для работодателя. Первый вы указываете в платёжках по страховым взносам за ИП, а второй — в платёжках и отчётности по взносам за сотрудников.

- Если вы зарегистрировались после 1 января 2017 года, у вас только один номер в ПФР, который дают сразу при регистрации ИП. Указывайте его и в отчётности за ИП, и в отчётности за сотрудников.

Не забывайте платить налоги и взносы с зарплаты и сдавать отчёты

Вы оформили сотрудника к себе на работу. Теперь вам нужно вести учёт отработанных дней, платить зарплату, рассчитывать налоги и взносы и помнить о сроках сдачи отчётов по сотрудникам. поможет вам легко вести всех сотрудников, рассчитывать налоги и взносы, напоминать о сроках сдачи отчётов.

Эльба подготовит платёжки на зарплату, налоги и взносы за сотрудников. Сервис сформирует всю необходимую отчётность за сотрудников для ИП и ООО. Попробуйте 30 дней бесплатно.

Индивидуальное предпринимательство - начальный этап развития бизнеса. Однако у успешного предпринимателя рано или поздно наступает необходимость развития и расширения бизнеса. Насущными становятся вопросы приёма на работу новых сотрудников, оформления дополнительных торговых мест, ведения специальной документации, регламентированной законодательной базой Российской Федерации. Безусловно указанные выше мероприятия повлекут дополнительные материальные расходы. Наша статья расскажет Вам, как оформить сотрудника на работу для ИП, и поможет безошибочно пройти необходимые этапы, не нарушая закон.

Может ли индивидуальный предприниматель нанимать работника?

Первый вопрос, который возникает перед индивидуальным предпринимателем, — имеет ли он право принимать работника.

Чтобы ИП имел возможность принять на работу сотрудника, ему необходима регистрация в качестве работодателя в Пенсионном фонде. Также потребуется регистрация в ФФОМС и ФСС. После прохождения регистрации в фондах ИП будут выданы извещения с указанием регистрационных номеров для уплаты взносов за наемных работников. В ИФНС ИП также будет уплачивать НДФЛ с заработной платы работников, так как он в данном случае выступает налоговым агентом.

Порядок оформления работника у ИП

При приеме сотрудника необходим следующий пакет документов:

- Паспорт или иной документ, удостоверяющий личность

- Документ об образовании

- ИНН (индивидуальный номер налогоплательщика)

- СНИЛС (страховое свидетельство)

- Медицинская книжка (для несовершеннолетних и лиц, приступающих к работе в торговле, сфере общественного питания и пищевой промышленности)

- Военный билет

- Трудовая книжка

Если сотрудник оформляется на работу впервые, то у работодателя возникает обязательство завести трудовую книжку и получить СНИЛС в отделении ПФР.

После получения необходимых документов заполняется заявление о приеме на работу в соответствии со штатным расписанием и заключается трудовой договор.

Трудовой договор между работником и работодателем составляется в 2 экземплярах для каждой из сторон. При составлении данного документа важно соблюдать нормы статьи 57 «Содержание трудового договора» Трудового кодекса РФ, в которой прописаны обязательные условия для включения в трудовой договор.

На основании заключенного трудового договора издается приказ о приеме на работу. Согласно ст. 68 ТК РФ данный документ оформляется по унифицированной форме Т-1 .

Основным продолжением трудового договора, по праву, можно считать должностную инструкцию. В этом документе обозначены круг должностных обязанностей, права работника и работодателя. Порядок оформления и выдачи документа не меняется: два экземпляра для каждой из сторон.

По желанию Вы также можете заключить с работником договор о полной материальной ответственности и соглашение о неразглашении коммерческой тайны. Эти документы также оформляются и подписываются в 2 экземплярах.

Для полного и всестороннего учёта персонала на каждого сотрудника составляется личная карточка. В этом случае применяется унифицированная форма № Т-2 , которая отражает все необходимые сведения о личности работника и его трудовой деятельности. Форма состоит из 4 страниц, содержащих тематические блоки: общие сведения о сотруднике (их необходимо оформить сразу), а также разделы, заполняемые в процессе работы.

В течение недели работодатель оформляет документы и делает соответствующие записи в трудовую книжку. Часть 3 ст. 66 ТК РФ обязывает оформлять трудовые книжки на всех сотрудников, проработавших свыше пяти дней. Если срок работы меньше, то вносить запись необязательно. Полученную трудовую книжку необходимо зарегистрировать в книге учета трудовых книжек и вкладышей к ним. В идеальном варианте на предприятии создается номенклатура дел, в которой всей документации присваивается соответствующая нумерация.

Итак, первый этап расширения бизнеса пройден. Индивидуальный предприниматель, взявший на себя обязанности работодателя, должен помнить, что все начинается с порядка, в том числе при ведении внутренней документации. Такие несложные процедуры помогут в дальнейшем избежать неточностей и возможных споров с контролирующими органами и работниками.

С развитием бизнеса и ростом оборотов, предпринимателю зачастую становится сложно работать в одиночку, и тогда ему требуются дополнительные помощники. Такими помощниками ИП могут стать работники по найму, которые будут трудиться за определенное вознаграждение. Может ли ИП принимать на работу сотрудников, каким образом оформляются их трудовые отношения, какие обязанности при этом возникают у предпринимателя – обо всем расскажем в этой статье.

Наем работников индивидуальным предпринимателем: последствия

Предпринимателю нужно помнить об ограничениях по численности работников:

- у ИП на патенте – не более 15,

- если ИП – субъект малого предпринимательства, «упрощенец» или плательщик ЕНВД – не более 100,

- ИП – субъект среднего бизнеса может нанять до 250 работников.

Как оформить человека на работу к ИП? С работником нужно заключить договор: трудовой или гражданско-правовой (ГПХ). Важно понимать разницу между этими договорами:

- отношения по трудовому договору регулируются ТК РФ, работник выполняет работу систематически, на определенной должности, с соблюдением графика работы и внутреннего распорядка, ему регулярно платится зарплата, вносится запись в трудовую книжку, предоставляются соцгарантии (отпуска, больничные, пособия и т.п.),

- по ГПХ-договору отношения регулируются ГК РФ, работник нанимается для выполнения разовых поручений, процесс не контролируется работодателем, соцгарантий нет, запись в трудовой книжке не делается, оплата производится за выполненную работу, не перечисляются страхвзносы на случай нетрудоспособности, а отчисления на «травматизм» перечисляются, только если это указано в договоре и т.д.

Оформление сотрудников в ИП через ГПХ-договор для экономии на взносах и соцвыплатах крайне нежелательно. При проверке налоговики такой договор, скорее всего, переквалифицируют в трудовой, доначислив неуплаченные страхвзносы и штрафы.

Приняв на работу хоть одного сотрудника, ИП становится работодателем, а значит он обязан:

- как налоговый агент исчислять и уплачивать за работников в бюджет НДФЛ,

- начислять и уплачивать за работников в ИФНС страховые взносы, а в ФСС - взносы на «травматизм»;

- отчитываться в ИФНС (сведения о средней численности, справка 2-НДФЛ, отчет 6-НДФЛ, Расчет по страховым взносам), ПФР (отчеты СЗВ-М, СЗВ-СТАЖ) и ФСС (расчет 4-ФСС).

Регистрация ИП-работодателя

Как только будет заключен первый договор с сотрудником, предприниматель должен зарегистрироваться в качестве работодателя в ФСС. Для этого в Фонд направляются следующие документы: заявление о регистрации, копия паспорта ИП, копия трудовой книжки работника или трудового договора с ним, копия ГПХ-договора, если в нем предусмотрены отчисления на «травматизм» (п. 14 Регламента, утв. Приказом Минтруда РФ от 25.10.2013 № 574н).

Если ИП не заявит в ФСС в течение 30 дней о найме работника и встанет на учет как работодатель, ему грозит штраф от 5 до 10 тыс. руб. В ИФНС и ПФР подобных заявлений делать не нужно: информацию об ИП-работодателях налоговики получают из Расчета по страховым взносам, а затем сообщают об этом в ПФР (письмо ФНС РФ от 31.01.2017 № БС-4-11/1628).

Как оформить сотрудника на работу в ИП по трудовому договору

Устраиваясь на работу, будущий сотрудник должен предъявить работодателю-ИП документы: паспорт, или иное удостоверение личности, трудовую книжку (кроме совместителей), СНИЛС, документы о воинском учете (если лицо военнообязанное), диплом и иные документы об образовании и квалификации.

Если человек ранее нигде не работал, и это первое его место работы, на него нужно оформить трудовую книжку и СНИЛС.

Сотрудник пишет заявление о приеме на работу и с ним заключается трудовой договор, отвечающий требованиям ст. 57 ТК РФ. Договор оформляется в двух экземплярах – по одному для ИП и работника. Датой заключения договора нужно оформить приказ о приеме на работу.

Если должность работника связана с материальной ответственностью, с ним дополнительно заключается соответствующий договор, или соглашение.

После оформления сотрудников в ИП, их следует ознакомить с внутренними документами: правилами трудового распорядка, графиком работы, должностными инструкциями, положениями об охране труда, инструкциями и т.п.

Лица, работающие у ИП, имеют абсолютно такие же права, как и сотрудники организаций, поэтому на работников нужно вести все необходимые кадровые документы, личные карточки, табель учета рабочего времени, утверждать график отпусков, графики сменности и т.п.